対応エリア:

愛知岐阜三重

エリア:

愛知岐阜三重

相続した財産の中にマイナスの財産があれば、「債務控除(さいむこうじょ)」をすれば、相続税を減らすことができます。

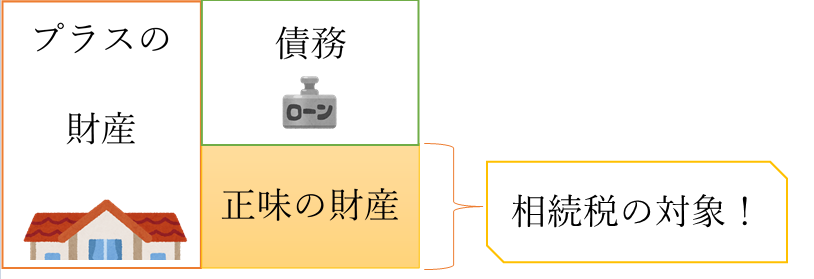

相続税は、プラスの財産の価額からマイナスの財産の価額を差し引いた、正味の財産についてかかる仕組みになっています。

もし、プラスの財産しか考えていなかったという方!

マイナスの財産を差し引けるのは知っていたけど、どんなものが対象になるかわからない方!

この記事を読めば、次のようなご利益があります。

・債務控除(さいむこうじょ)の仕組みがわかる

・見落としていた債務に気づけて、相続税の節税につながる

・控除できない債務をうっかり申告書に書いてしまうことを防げる

債務控除を正しく理解して、あなたの相続税を見直してみませんか?

債務控除って何?

債務控除とは一言でいうと、相続でマイナスの財産を引き継いだ場合、そのマイナスの財産の金額をプラスの財産の金額から差し引いて計算することができるという、相続税を圧縮できる仕組みです。

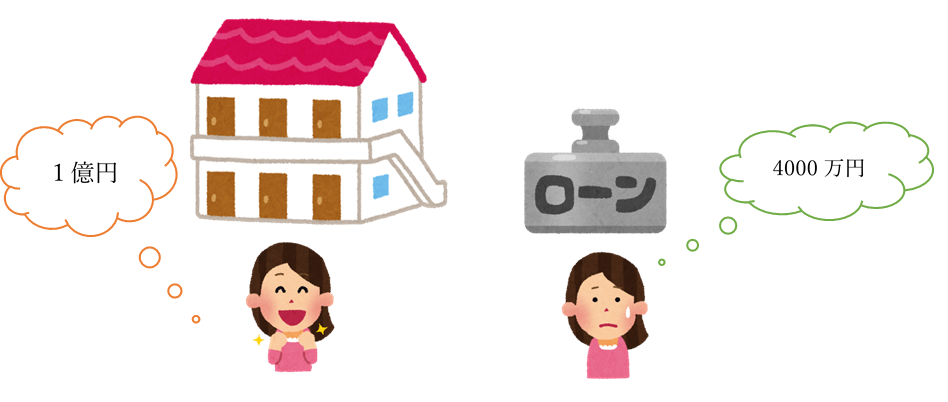

例えば、こんなケースでは、相続税はどの金額に対してかかってくるでしょうか?

お亡くなりになったお父様は、生前ローンを組んで投資用のアパートを買っていました。

お亡くなりになった時のアパートの価値は1億円、ローン残高は4,000万円ありました。相続人である子供は、このアパートをもらうことになりました。

答えは、6000万円に対して相続税がかかってきます。

1億円-4000万円=6000万円です。

どうしてでしょうか?

相続が起きると通常は、お亡くなりになった方から、プラスの財産(投資用アパート)とマイナスの財産(ローン残高)の両方をもらうことになります。

相続税は、プラスの財産からマイナスの財産を差し引いた、正味の財産の部分に課せられます。もっと言えば、正味の財産が、基礎控除(3000万円+600万×法定相続人の数)を超える場合に、相続税がかかってきます。

投資用アパートの価値1億円から、債務であるローン残高4000万円を差し引けることを、「債務控除」といいます。

アパートだけもらって、ローンは引き継がないということは、通常はありません。

ただ、アパートの価値が下落していて、ローン残高のほうが高い場合どうなるのでしょうか?

マイナスの財産のほうが多い場合は、プラスの財産からマイナスの財産を差し引いたものがマイナスになるので、正味財産はなく、相続税はかからないことになります。

このように、債務控除できる金額が多いと、相続税がかからないこともあります。

ちなみに、ローンのほうがかなり多くて、収益も見込めないなら、アパートも引き継ぎたくないな、と思うケースもあるかもしれません。

この場合は、限定承認といって、「プラスの財産の範囲内でしかマイナスの財産をもらいませんよ~」とか、相続の放棄といって、「いえいえ、両方とももらいませんよ~」とか意思表示をしたうえで、債務を引き継がないことを選択することもできます。これには特別な手続きが必要です。これは、また別の記事で。

債務控除の仕組み、ご理解いただけたかと思います。

債務控除の3つのポイント!

債務って名がつけば、なんでも控除できるのでしょうか?

答えは、NOです。

ここでは、債務控除できる債務かどうかを考える上で、大事なポイントを見ていきます。

債務控除できる債務は、3つのポイントをすべて満たしているものです。

ポイント1「亡くなった方から引き継いだ債務」

債務控除は、「亡くなった方から引き継いだ債務」を対象としています。

生前にお金を借りて返さぬままお亡くなりになったり、生前になんらかのサービスを受けたけれどお金を支払わずにお亡くなりになってしまった場合には、通常、遺された相続人は亡くなった方の代わりにこれらのお金を支払わなくてはならない義務を引き継ぐことになります。

「引き継いだ債務」ではなく、遺された相続人自身の債務があったとしても、それは相続税の計算には関係がありません。

ポイント2「相続の開始の日に存在する債務」

相続の開始の日とは、お亡くなりになったその日です。

債務控除は、お亡くなりになったその日に既に存在していた債務を対象としています。

例えば、お亡くなりになった方が、生前にクレジットカードでお買い物をして、まだ銀行から引き落とされていなかった未払の金額があったとします。

お亡くなりになったその日の時点で、支払う義務=債務が存在していますので、債務控除の対象になります。

逆に、お亡くなりになる1日前に、お亡くなりになった方の銀行口座からすでに引き落とされている場合はどうでしょうか。相続開始の日時点では、すでに支払い済みであり、債務は存在しませんので、債務控除することはできません。

お亡くなりになったその日の時点で、支払い義務があったけれど、支払っていなくて残っているもの、が債務控除の対象になります。

ポイント3「確実と認められる債務」

確実と認められる債務とは、簡単に言うと、必ず支払わないといけない義務がある債務です。

【具体例:保証債務について】

保証債務は、確実な債務ではないので、原則、債務控除できません。

例えば、友人がローンを組む時に、保証人になっていた場合です。

友人の経済状況に問題がなければ、保証人だからといって今すぐ支払う義務があるものではありません。=「確実な債務」とは認められないことになります。

次の3つの要件を満たした場合に、はじめて「確実と認められる債務」になり債務控除できることになります。

- 友人が、ローンを支払えなくなった。

- 保証人が、代わりにローンを支払わないといけなくなった。

- 友人に「代わりにローン払ったからお金返して!」と請求しても返してもらえない。

以上、債務控除の3つがポイントです。

債務控除できるかどうか迷ったときに判断する手がかりになります。

具体例にどんなものが債務控除できる?

控除できる債務と必要書類

債務控除できる債務は次のようなものです。

(※債務控除できる債務には、債務グループと葬式費用グループの2つがあります。ここでは、債務グループの債務を挙げています。)

あわせて、どんな書類を見ればよいのか、まとめています。

見落としがちな債務を発見してください。

| 債務控除できる債務 | 必要書類 |

|---|---|

| 銀行・親族・友人からの借入金 | ・金銭消費賃貸借契約書 ・借入金残高証明書 ・ローン返済予定表 |

| 各種税金の未納金(所得税・固定資産税・住民税・自動車税) | ・納税通知書 ・納付書 |

| 医療費の未払金 | ・医療費の領収書 |

| クレジットカードの未払金 | ・クレジットカードの利用明細 (カード利用状況は通帳で目星をつける) |

| 公共料金の未払金 | ・公共料金の領収書 (利用状況は通帳で目星をつける) |

| 未払家賃 | ・賃貸契約書 |

| 亡くなった方が賃貸経営をしていた場合、賃借人から預かっている敷金 | ・所得税の確定申告書(決算書) ・賃貸借契約書 |

| 亡くなった方が個人経営をしていた場合、買掛金などの事業用債務 | ・所得税の確定申告書(決算書) |

| 連帯保証債務(負担すべき金額相当) | ・金銭消費賃貸借契約書 |

Q&A

【相続があった後に、固定資産税の納税通知書が届きました。債務控除できる?】

債務控除できます。

固定資産税はその年の1月1日の所有者に対して、1月1日に税金を納める義務が確定するものとしています。1月1日にご存命であったのであれば、たとえ納税通知書が相続開始の日に届いていなくても、亡くなった方の確実な債務として存在することになります。この場合は、納税通知書の到着(4月~6月頃)を待って債務控除の金額を確認しましょう。

【相続人が納付した準確定申告の所得税も控除できる?】

準確定申告の所得税も、債務控除できます。

そもそも、準確定申告ってなに?

通常は、所得税の確定申告は、1年分を翌年2月16日から3月15日に申告します。

これに対して、年の途中で亡くなった場合は、亡くなった日までの収入を亡くなった日から4月以内に申告し、納税する必要があります。

この申告のことを、準確定申告といいます。

相続人に納付義務があるし、引き継いだ債務ではないのでは?と思うかもしれません。準確定申告の所得税は、亡くなった方の儲けに対してかかる税金です。亡くなった方は、もうこの世では納税できませんので、これを代わりに相続人が申告し、税金を納めているだけです。「亡くなった方の税金を払う義務を引き継いだ」と考えて、債務控除できます。

【医療費は病院に対して支払っていても、債務になることがある?!】

お亡くなりになった時点で、病院に対して支払ってない医療費は、債務が残っているということで、債務控除の対象だということはすぐに判断ができるかと思います。

亡くなった時点で、病院に対して支払っている医療費でも、債務控除できる場合があります。例えばこんなケースです。

1月、娘さんは、娘さん自身のお金で、療養中だったお父様の医療費を立て替えて病院にお支払いしました。

2月、お父様に立て替え分を返してもらうようにお願いしたが、返してもらえなかった。

3月、お父様はこの世を去ってしまった。

このような場合も、娘さんが病院に支払った医療費は、債務控除の対象になります。

なぜなら、病院に対しては支払っていますが、お父様は娘さんに対して未払いです。

ですので、娘さんに対する未払金という位置づけで、債務控除できるのです。

【医療費控除と債務控除は併用できる?】

答えは、併用できる場合と、片方だけしか使えない場合とあります。

だれが支払ったか?いつ支払ったか?生計は同じか?によって併用できるかどうかは変わってきます。

医療費控除も債務控除もどちらも使えるケースは次の①②③のすべての要件を満たしている場合のみです。

①生計を同じくする相続人が支払った場合

②亡くなった方が支払うべき医療費だった場合(扶養義務があるからと相続人が支払うものだった場合は除く)

③相続開始後に支払った場合

ちなみに、この場合は準確定申告ではなく、相続人の所得税の確定申告で医療費控除を申告することになります。

【預かった敷金が会社口座にある場合は債務控除できる?】

個人と、会社両方とも不動産収入がある方で、賃借人から預かった敷金を会社の口座に預けていた場合は、債務控除の対象になりません。

この場合は、敷金を預かっているのは会社で、敷金を返す義務があるのも会社です。会社の債務であり、個人の債務とはならず、債務控除ができませんのでご注意を。

債務控除できない債務ってなに?

債務控除できない債務

債務控除できない債務は次のようなものがあります。

- 団体信用生命保険の借入金

- 墓地購入の未払金

- 遺言執行費用

- 相続申告費用

- 準確定申告の税理士報酬

- 時効の成立した債務

- 保証債務

Q&A

【団体信用生命保険のローンは、どうして債務控除できない?】

団体信用生命保険(団信)は、もしローンを組んだ方がお亡くなりになった場合は、契約者はローンを返さなくていいですよ、という契約です。

団信は、保険会社が保険金でローンを支払い、ローンが完済する仕組みになっています。お亡くなりになった時には、ローンはなくなり、債務はなくなりますので、債務控除はできません。

【墓地の購入の未払金は、どうして債務控除できない?】

墓地・仏壇・祭具は相続税の非課税財産(相続税がかからない財産)とされています。これらを、相続しても、プラスの財産にはカウントしません。これと足並みをそろえる意味合いで、相続税の非課税財産を買ったときの未払金は、マイナスの財産としてカウントせず、債務控除は認められていません。

【遺言執行費用は、どうして債務控除できない?】

遺言執行費用は、ポイント1で見たように、「引き継いだ債務」ではありません。

相続後に、新たに発生した債務で、相続人が負担すべき債務ですので債務控除はできません。

債務控除の対象者

だれでも債務控除できるのでしょうか。

いいえ、だれでも債務控除できるわけではありません。

債務控除できるのは、亡くなった方の財産を取得した、

・相続人

・包括受遺者(包括遺贈によって財産をもらった人)

のどちらかになります。

相続を放棄した人や、相続権を失った方は、債務グループの債務を債務控除することはできません。(※葬式費用グループの債務は、放棄した人でも債務を負担していれば、控除できます。)

また、納税義務者の区分によって、控除できる債務の範囲が変わります。たとえば、亡くなった方が相続時に日本に住んでいなかった場合は、控除できる債務は制限されてしまいますので、注意が必要です。

このあたりは、ご自身がどの納税義務者の区分になるのか、少し込み入っていますので、不安な方は当事務所にお問合せください。

| 納税義務者の種類 | 控除できる債務 |

|---|---|

| 無制限納税義務者 | ・上記を満たす、亡くなった方の債務 |

| 制限納税義務者 | ・取得した財産とひも付きの債務 ・亡くなった方が国内に営業所等を所有していた場合の営業上の債務 |

おわりに

債務控除についてご理解いただけたでしょうか。

迷ったときは、3つのポイントを判断基準にしてみてください。

きちんと整理して申告すれば、その分納める税金を減らすことができます。

生前の節税対策として、債務を増やすことは有効なのかな?と、ふと思われた方もいらっしゃるかもしれませんが、それは一概には、YESとはいえません。

判断に迷うケースがある場合は、ぜひ相続申告の実績がある当事務所にお声かけ頂けると嬉しいです。

この記事をシェアする

こんな記事も読まれています

-

記事はありません