対応エリア:

愛知岐阜三重

エリア:

愛知岐阜三重

よく聞く、事業承継税制。

会社の後継ぎを誰にするか、という大問題から始まり、後継者が決まったあとに待ち受ける経営のノウハウ・技術の承継、従業員問題など・・・

ヒト・モノ・カネのうち、最後に問題となるのが、税金。

事業を後継者に引き継ぐ、というところまで至っても、肝心のお金が減っては、後継者に苦労をかけることになります。

苦労だけならばまだよいものの、承継後に資金繰りが悪化し、事業の継続が困難になってしまっては、誰も幸せになることはできません。

事業を承継する意味がなくなってしまいます。

そこで、肝心のお金を残すために知っておきたい、税金の優遇税制について、ご説明していきます。

事業承継税制とは?

まず事業承継税制については、事業承継税制=納税猶予とはで解説しておりますので、ぜひご覧ください。

税制面で優遇されてはいるものの、税金を“先延ばし”にした制度にすぎない、ということをまず把握しておかなければなりません。

そして、次の世代、その次の世代、その次の次の世代へ引き継いでいく際にも、それぞれの経営者がこの税制を理解して適用されること。

さらには、この税制に精通している税理士を顧問税理士としていくことが重要となります。

ただ、これは現時点での話ですので、今後5年10年20年の間に税制が変わることも考えられます。

最新の税制については、当事務所へお問い合わせください。

非上場株式の相続税の納税猶予

では、事業承継税制=納税猶予のうち、今回は相続税の納税猶予についてご説明していきます。

非上場株式の相続税の納税猶予をかんたんにいうと、「後継者に渡す会社の株式に税金はかからない」ということです。

ただし、かなり複雑な税法をここまで平たく言ってしまうと、誤解が生じる可能性がありますので、

ここでは、この税制について詳しくみていきます。

まず、税金はかからない、と言いましたが、これは今は税金がかからない、ということを強調してお伝えしておかなければなりません。

税金を先延ばしにする制度ですので、打切り事由に該当した場合、世代交代の際に納税猶予を適用しなかった場合、また分割協議がまとまらないなどの理由で適用ができなかった場合には、税金を払うことになります。

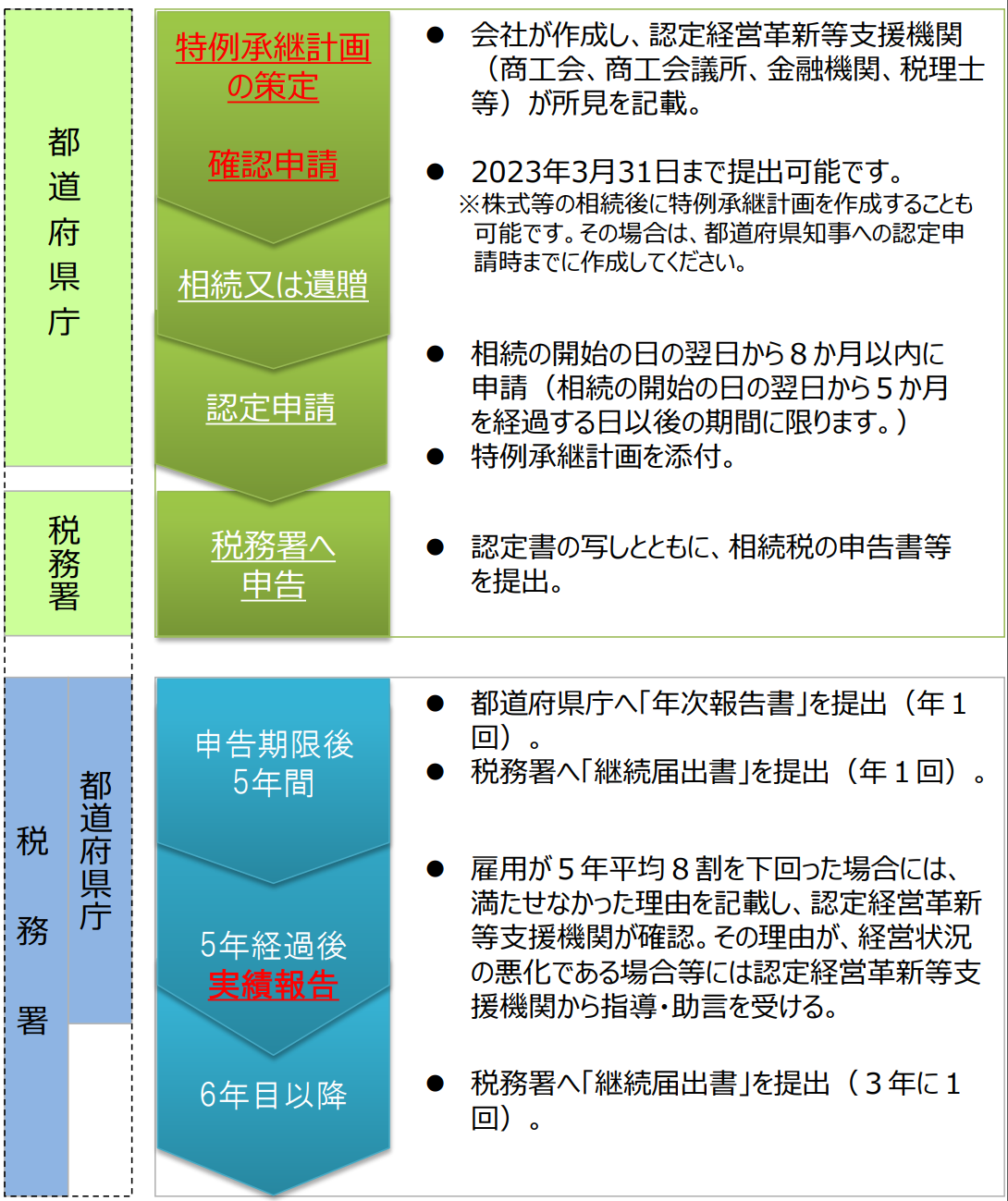

1.制度のながれ

まず、制度のながれをみていきましょう。

ここでは、平成30年税制改正により創設された特例措置についてみていきます。

参考URL:(中小企業庁HP)

2023年(令和5年)3月31日までに相続が起きた場合には、5ヶ月~8ヶ月の間に、認定経営革新等支援機関の協力のもと、各都道府県庁に認定申請書と特例承継計画を提出します。

2023年(令和5年)4月1日以降に相続が起きた場合には、それ以前に特例承継計画を提出済みでなければ特例措置は受けられなくなりますので、ご注意ください。

ここで提出する認定申請書には、添付書類により一定の要件を満たしていることを証明しなければなりません。

相続開始時点で満たしていなければならない要件はたくさんあります。

認定書がもらえなければ、相続税の納税猶予を適用することはできません。

納税猶予を適用するのであれば、相続が発生する前に準備しておくことが重要なのです。

2.適用要件

では、制度を適用するための要件についてみていきましょう。

①会社の要件

会社の主な要件については、贈与税の納税猶予とほぼ同じです。

8.第一種特例経営承継受贈者 の“受贈者”の部分を“相続人”と読み替えていただくのみです。

なお、同一の会社の非上場株式等については、特例措置と一般措置のいずれかの適用となります。

すでに一般措置の適用を受けている場合には、特例措置を適用することはできません。

②先代経営者の要件

次に先代経営者の主な要件をみていきましょう。

1.会社の代表権を有していたこと。

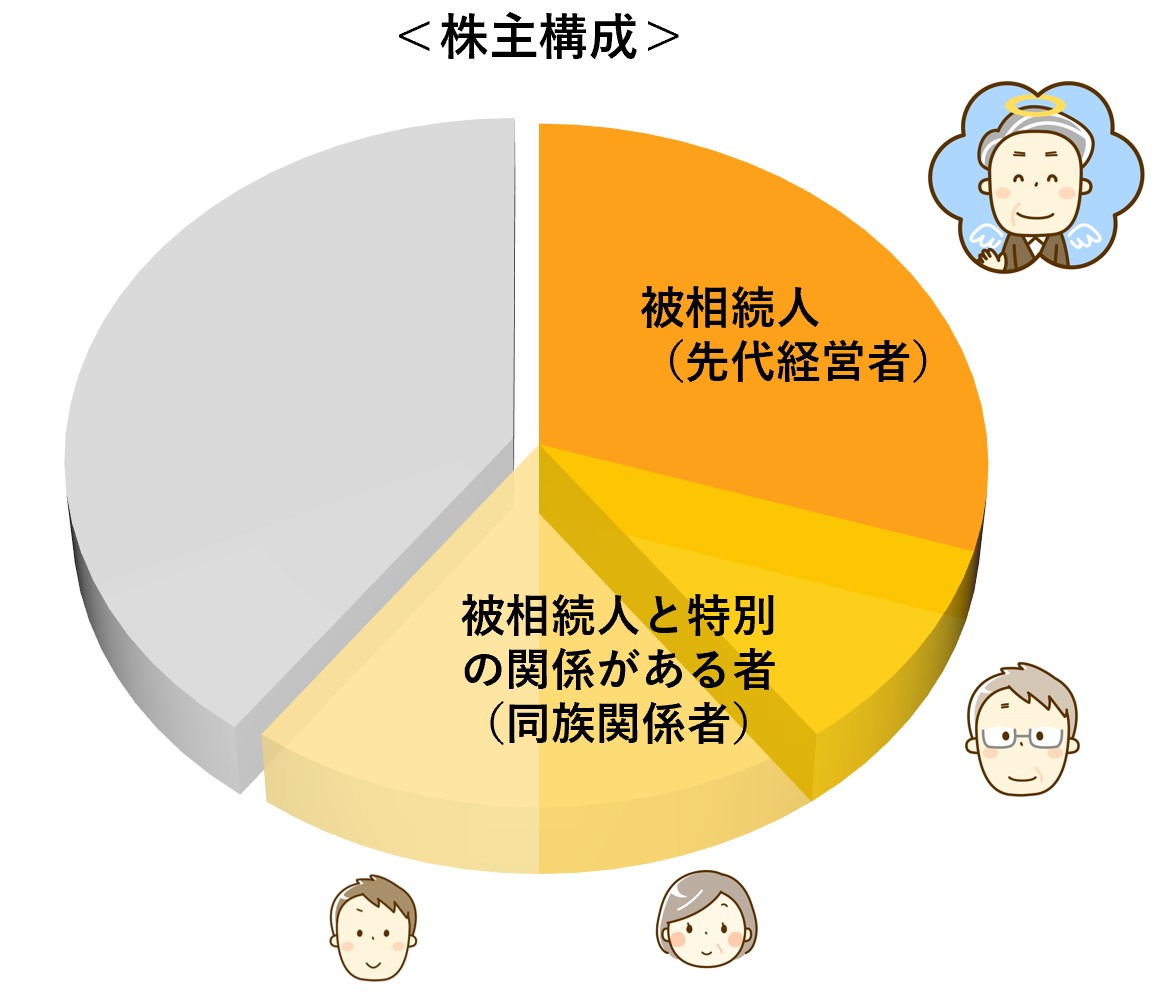

2.相続開始直前において、被相続人及び被相続人と特別の関係がある者(=同族関係者)で総議決権数の50%超の議決権数を保有し、 かつ、後継者を除いたこれらの者の中で最も多くの議決権数を保有していたこと。

2.については、かんたんにいうと、

①先代経営者とその親族で、議決権の過半数を持っていたこと。

②①のグループの中で、先代経営者が筆頭株主であったこと。

補足をすると、2.については、相続開始の直前だけでない場合もあります。

相続開始の直前において先代経営者が代表者でなかった場合には、先代経営者が代表者であった期間内においても、2.の要件を満たす必要があります。

ただし、代表者であった期間内ずっとではなく、ある一時点で要件を満たしていればよいです。

筆頭株主の判定には、特例の適用を受ける後継者を除いて判定します。

ここまでは、贈与税の納税猶予とほぼ同じです。

相続税の納税猶予の場合には、代表者退任要件と取得株数の要件はありません。

③後継者の要件

では次に、後継者の主な要件をみていきましょう。

1.相続開始の直前において役員であること。

2.相続開始から5ヶ月以内に代表者となっていること。

1.については、先代経営者が60歳未満で死亡した場合には、後継者は相続開始の直前に役員である必要はありません。

2.について、相続開始前に既に代表者となっている場合を除いては、相続開始から5ヶ月以内に代表者となり、登記を終えておく必要があります。

また相続開始の時において、次の議決権数の要件もあります。

3.後継者及び後継者と特別の関係がある者(=同族関係者)で総議決権数の50%超の議決権数を保有することとなること。

4.後継者が有する議決権数が、次のイ又はロに該当すること。

イ 後継者が1人の場合

後継者と特別の関係がある者の中で最も多くの議決権数を保有することとなること。

ロ 後継者が2人又は3人の場合

総議決権数の10%以上の議決権数を保有し、かつ、後継者と特別の関係がある者の中で最も多くの議決権数を保有することとなること。

特別の関係がある者からは、他の後継者を除いて判定します。

また議決権数には、株主総会において議決権を行使できる事項の全部について制限された株 式の数等は含まれません。

このほか、相続税の申告期限まで、制度の適用を受ける株式のすべてを保有していなければならいなどの要件もあります。

また後継者は、特例措置の場合には、特例承継計画に記載した後継者でなければなりません。

④担保の提供

この制度を受ける際には、相続税の申告期限までに、担保の提供が必要となります。

担保については、国税庁のホームページに「担保の提供に関するQ&A」があります。

どのような財産を担保とすることができるのか、担保として提供する財産の価額や手続き方法などが載っています。

時価が下落しても追加担保を要求されない、この制度を受ける会社の株式を担保とするケースが多いでしょう。

3.猶予税額の計算方法

先程、非上場株式の相続税の納税猶予をかんたんにいうと、「後継者に渡す会社の株式に税金はかからない」とお伝えしました。

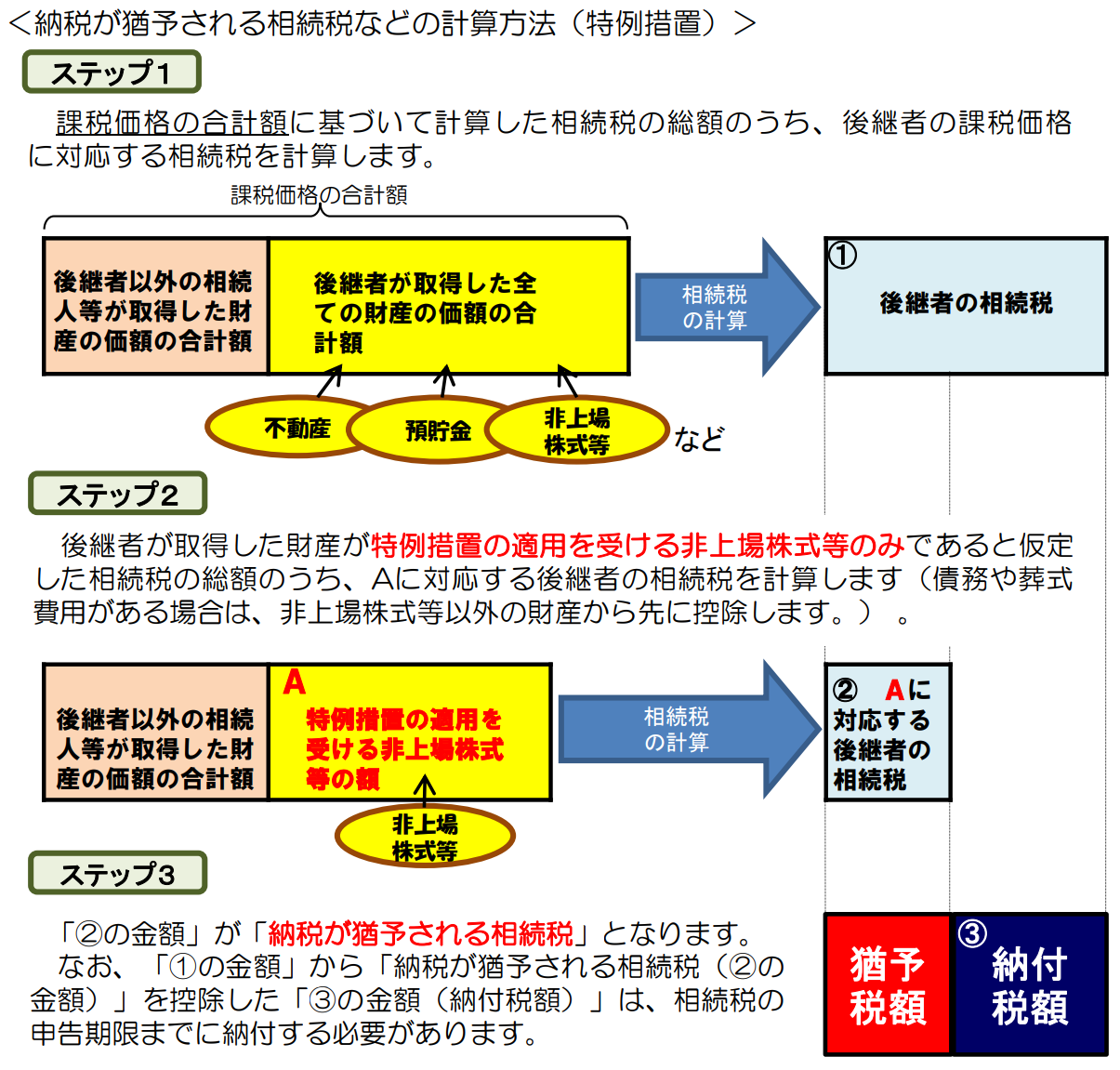

計算方法は多少複雑ですので、ここではかんたんにご紹介します。

参考URL:(国税庁HPより)

上記のとおり、3つのステップで計算します。

ステップ2では、後継者が会社の株式だけを相続したものとして計算をします。

これによって何がかわるかというと、税率がかわるのです。

ステップ2では、ステップ1で計算した課税価格の合計額よりも少なくなり、税率が低くなる可能性があるのです。

これは、納税者にとっては、猶予税額が減るので不利です。

しかし、これが正しい計算方法なのです。

これでも一般措置に比べると、上記の特例措置の方が猶予税額が大きくなり、有利になりました。

そしてご覧のとおり、納税猶予の計算は、全体の税額計算から出発します。

つまり、相続財産の課税価格が確定しなければ、正確な計算はできません。

相続財産が出そろっていない状態で、納税猶予額だけ計算することは不可能なのです。

4.適用開始後の届出

ここまでは、適用を受けるまでの要件や猶予税額の計算方法についてご説明してきました。

事業承継税制のむずかしいところは、実はこの適用開始した後にも要件がある、という点にあります。

先ほど、1.制度のながれでご紹介しました図解の後半部分をみてみましょう。

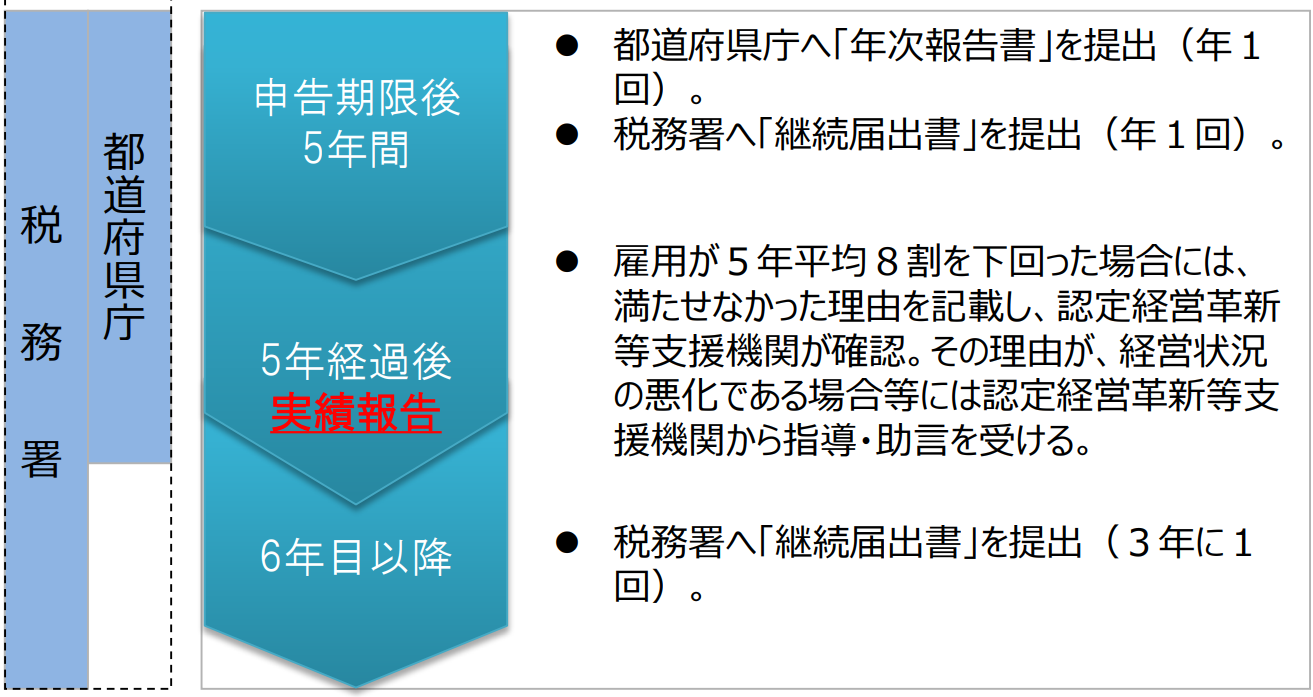

①経営承継期間

まず、相続税の申告期限後5年間を「経営承継期間」といいます。

この5年間は、年に1回、都道府県庁へ年次報告を提出します。

また税務署へは継続届出書と、特例措置の場合には明細書も添付をして提出します。

この提出を忘れてしまうと、届出期限から2ヶ月以内に猶予税額の全額を納付しなければなりません。利子税も併せて納付が必要です。

会社にとっては一大事となります。

ですから、納税猶予を適用した後で税理士を変更される際には、納税猶予を適用していることを、必ず税理士に伝えておかなければなりません。

なお、年次報告と継続届出書の提出期限は異なりますので、ご注意ください。

②雇用確保要件の緩和

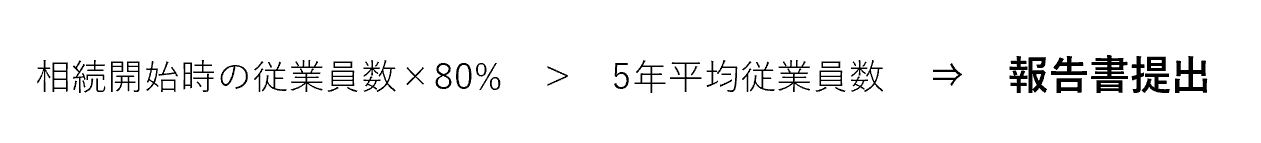

図解の真ん中あたりに、雇用が5年平均8割を下回った場合の記載があります。

これは特例措置に限ります。

5年平均従業員数が相続開始時の従業員数の8割を下回った場合に、認定経営革新等支援機関の所見・指導助言を受けて報告書を提出します。

そして確認書を交付してもらうことで、納税猶予の適用を継続することができる、というものです。

③経営承継期間が終わったあと

5年間が過ぎたあとは、都道府県庁への年次報告は必要ありません。

税務署へは3年ごとに継続届出書を提出します。

この場合も、提出期限を過ぎると納税猶予は打切りとなり、届出期限から2ヶ月以内に猶予税額の全額と利子税を納付しなければなりません。

毎年ではなく3年に1度のことですので、継続届出書の提出を忘れないよう、注意が必要です。

この提出は、次の後継者へ贈与または相続によりバトンタッチをするまで続きます。

あるいは、次にご紹介する打切り事由に該当するまでの期間、提出をし続けなければなりません。

5.打切り事由

上記の継続届出書を提出期限までに提出しなかった場合のほかにも、納税猶予が打ち切られる事由はたくさんあります。

納税猶予が打ち切られると、その日から2ヶ月以内に猶予されてきた税額に利子をつけて納付しなければなりません。

打切り事由は、経営承継期間内と、それ以降で変わります。

経営承継期間内の主な事由には、

2.後継者とその同族関係者の議決権が50%以下となった場合

3.後継者が、同族関係者内で筆頭株主でなくなった場合

4.後継者がこの制度の適用を受けた株式を譲渡または贈与した場合

5.会社が会社分割、組織変更、株式交換、解散などをした場合

6.会社が減資をした場合

7.会社が上場した場合

などがあります。

このほかにも、会社が資産管理型会社に該当することとなった場合や、主たる事業の収入がゼロとなった場合などがあります。

5年間の経営承継期間が終わったあとであれば、上記1.2.3.7.の事由はなくなります。

まとめ

事業承継税制は、事業承継を円滑に進めるために役立つものではあります。

しかし適用するための要件、適用後にやるべきこと、そして打ち切られる事由やその場合の納付期限など、非常に厳しい制度になっています。

適用の際には、事業承継税制に詳しい専門家の力が必要不可欠です。

そしてなにより、経営者ご自身がこの制度について理解をされていること。

わからないことがあれば、顧問税理士にすぐにご相談されることが大切です。

なお、中小企業300~400万社のうち、この制度の認定件数は400~500社程度です。

納税猶予をご検討の際には、事業承継税制に詳しい当事務所へご相談ください。

この記事をシェアする

こんな記事も読まれています

-

記事はありません