対応エリア:

愛知岐阜三重

エリア:

愛知岐阜三重

マイホームの購入、新築、リフォームでは多額の資金が動きますが、その際、少しでも税金を安くおさえたい、とお考えの方は多いのではないでしょうか。

また、相続税対策のひとつの方法として、「直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税」の規定の適用をご検討中の方もいらっしゃると思います。

そこで、今回は、

1) 住宅資金の贈与にかかわる特例のポイントと注意点

2) 気になる消費税増税後の非課税枠。増税前と増税後、どっちが得か?

3) 住宅ローン控除は併用できる?できない?

についてご紹介します。

1)住宅資金の贈与にかかわる特例のポイントと注意点

住宅資金の贈与の特例とは

まず、住宅資金の贈与の特例について見ていきましょう。

平成27年1月1日から平成33年(2021年)12月31日までの間に、父母や祖父母など直系尊属からの贈与により、自己の居住の用に供する住宅用の家屋の新築、取得又は増改築等(以下「新築等」といいます。)の対価に充てるための金銭(以下「住宅取得等資金」といいます。)を取得した場合において、一定の要件を満たすときは、次の非課税限度額までの金額について、贈与税が非課税となります(以下、「非課税の特例」といいます。)。

引用元:国税庁タックスアンサー

ポイントをまとめると、

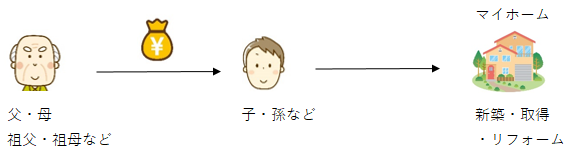

①直系尊属(父母、祖父母など)から、金銭の贈与を受けること。

②その金銭を住宅用の土地、家屋の新築、取得、リフォームのいずれかに充てること。

③一定の要件を満たすこと。

では、このポイントについて解説していきましょう。

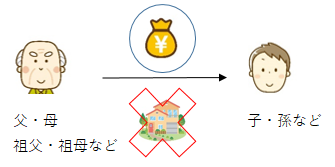

①について

- 直系尊属(父母・祖父母など血のつながりのある上の世代)から、まずお金をもらうこと。

- 住宅自体をもらう場合には適用されません。

- あくまで金銭、つまりお金をもらうこと。

②について

そのもらったお金を、

- 住宅を建てるために購入する土地に充てる。

- 家屋を建築するために充てる。

- 中古物件の購入資金に充てる。

- 今住んでいる住宅のリフォーム費用に充てる。

のいずれかに該当する必要があります。

③について

一定の要件とは、ざっくり言うと、

- 受贈者(お金をもらった人)が20歳以上で、所得が2000万円以下であること。

- 親族からの購入や、親族に建築、リフォームをしてもらうものでないこと。

- 金銭の贈与のあった年の翌年中に、その家屋に居住すること。

注)詳細については、国税庁のホームページにてご確認ください。

参考URL:国税庁HP

適用可能かどうかなど、ご不明点がございましたら、当事務所までご相談ください。

一体いくら非課税になるの?

非課税、つまり税金のかからない範囲について

結論としては、今現在2019年(令和元年)6月の時点で、非課税となるのは1,200万円もしくは700万円までです。

さらに基礎控除額110万円までは税金がかからないので、

省エネ住宅なら 1200円+110万円=1310万円まで

それ以外なら 700万円+110万円=810万円まで

税金はかかりません。

受贈者ごとの非課税限度額は、次のイ又はロの表のとおり、新築等をする住宅用の家屋の種類ごとに、受贈者が最初に非課税の特例の適用を受けようとする住宅用の家屋の新築等に係る契約の締結日に応じた金額となります。

イ 下記ロ以外の場合

住宅用家屋の新築等に係る契約の締結日 省エネ等住宅 左記以外の住宅 ~平成27年12月31日 1,500万円 1,000万円 平成28年1月1日~平成32年(2020年)3月31日 1,200万円 700万円 平成32年(2020年)4月1日~平成33年(2021年)3月31日 1,000万円 500万円 平成33年(2021年)4月1日~平成33年(2021年)12月31日 800万円 300万円 ロ 住宅用の家屋の新築等に係る対価等の額に含まれる消費税等の税率が10%である場合

住宅用家屋の新築等に係る契約の締結日 省エネ等住宅 左記以外の住宅 平成31年(2019年)4月1日~平成32年(2020年)3月31日 3,000万円 2,500万円 平成32年(2020年)4月1日~平成33年(2021年)3月31日 1,500万円 1,000万円 平成33年(2021年)4月1日~平成33年(2021年)12月31日 1,200万円 3700万円 引用元:国税庁タックスアンサー

上記の表の見方で気を付けたいところは、契約締結日であって、金銭の贈与日ではない点です。

住宅の新築、取得、リフォームの契約を結んだ日を、上記の表の期間にあてはめて、非課税になる金額を見ます。

特例適用の注意点

この特例の適用を受けて税金がかからないようにするために、一番忘れてはならないことは、贈与税の申告を期限内にすることです。

申告期限は、贈与のあった年の翌年2/1~3/15まで。

必要書類をすべて揃え、期限までに申告ができないと、適用を受けられません。

特例適用までの流れ

それでは、ここでいったん話を整理してみましょう。

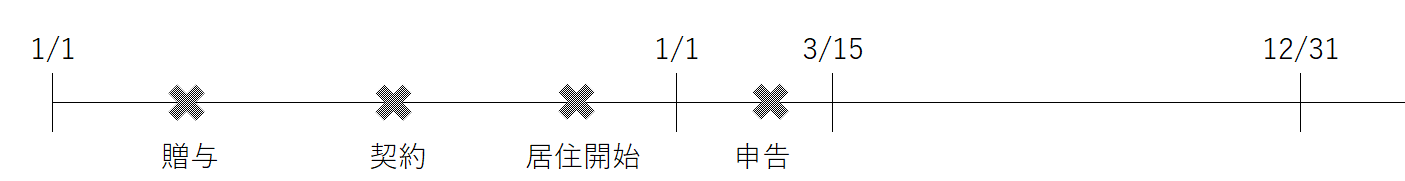

まず、一般的な流れは、次のようなパターンです。

<例:中古物件の購入の場合>

贈与のあった年の翌年3/15までに、もらった金銭をもって住宅を購入し、住み始めているので、問題なく適用できます。

では、もうひとつのパターンをみてみましょう。

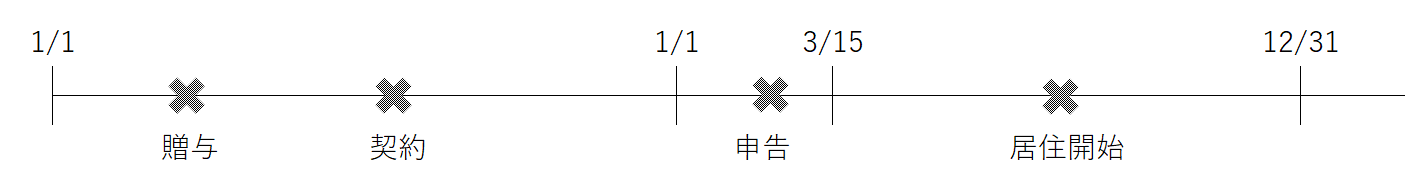

<例:新築の場合>

新築の場合、契約から工事完成まである程度の期間が必要ですが、この場合も翌年中に住み始めることが見込まれていれば、適用を受けることができます。

ただし、気を付けなければいけないのは、申告期限は、贈与のあった年の翌年3/15まで、ということに変わりはないこと。

もう一つは、翌年中に必ず居住を開始することです。

もし工事が長引いたり、なんらかの事情で翌年中に住むことができなかった場合には、適用ができなくなります。

そうなった場合には、修正申告書を提出し、一度受けた非課税の金額分、税金を納めることになります。

なお、申告期限後に居住を開始する場合には、別途提出する書類があります。

国税庁のサイトから、贈与税関係のところにチェックシートなどもございますので、ご活用ください。

参考URL:国税庁

2)気になる消費税増税後の非課税枠。増税前と増税後、どっちが得か?

増税前と後で、非課税枠はこんなに違う!?

消費税増税前に契約する場合と、増税後に契約する場合の非課税となる金額が異なりますので、先程の表をもう一度みてみましょう。

増税前 8%

| 住宅用家屋の新築等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| 平成28年1月1日~平成32年(2020年)3月31日 | 1,200万円 | 700万円 |

増税後 10%

| 住宅用家屋の新築等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| 平成28年1月1日~平成32年(2020年)3月31日 | 3,000万円 | 2,500万円 |

この表から明らかなように、増税前と後ではそれぞれ1800万円の差があります。

増税後には、マイホームの新築・購入・リフォームに支払う費用は2%分増えますが、それでもこの特例を受ける場合には、増税後の方が明らかに有利です。

増税前と増税後を徹底比較!

具体的な金額で比較してみましょう。

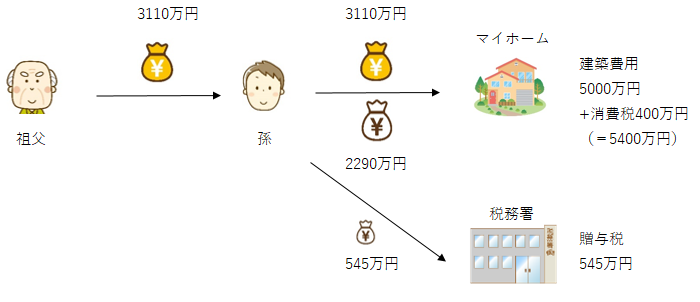

【具体例 省エネ住宅を建てる場合】

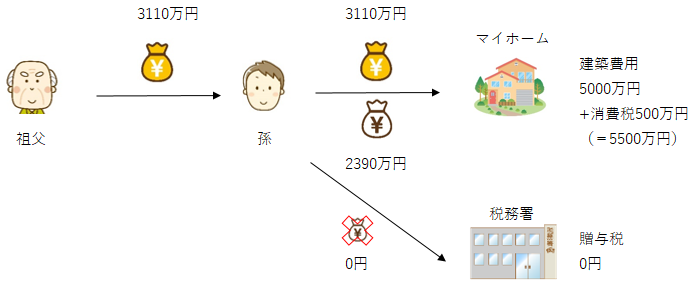

<増税前8%>

祖父から贈与で3110万円をもらい、自己資金2,290万円を足して、5,000万円(+消費税400万円)の家を建てるとします。

この場合の“孫”の立場でお金の流れをみてみます。

| 入ってきたお金 | + 3,110万円 |

|---|---|

| 出ていったお金 | ― 3,110万円 ― 2,290万円(自己資金) ― 545万円(贈与税) |

| 計 | ― 2,835万円 |

※贈与税の計算 (3,110万円-1,200万円-110万円)×45%-265万円=545万円

<増税後10%>

それでは、増税後をみていきましょう。

先程とおなじく、祖父から贈与で3,110万円をもらいます。

今度は、消費税が10%になっていますので、自己資金2390万円を足して、5,000万円(+消費税500万円)の家を建てるとします。

この場合の“孫”の立場でお金の流れをみてみます。

| 入ってきたお金 | + 3,110万円 |

|---|---|

| 出ていったお金 | ― 3,110万円 ― 2,390万円(自己資金) ― 0万円(贈与税) |

| 計 | ― 2,390万円 |

※贈与税の計算 3,110万円-3,000万円-110万円=0円

いかがでしょうか。

増税前の8%のときは、2835万円の支出に対し、増税後の10%のときでは、2390万円の支出で済みます。

増税後には、消費税分として建築費用に100万円多くかかったとしても、贈与税の545万円が浮きますから、445万円を節約できるのです。

また、祖父からみても、あげた3110万円分だけ財産が減っていますので、将来かかる相続税も節税できたことになります。

この特例を使ってマイホームをご検討中の方は、消費税増税前に駆け込むのではなく、事前にシミュレーションをされて、賢く節税されてはいかがでしょうか。

3)住宅ローン控除は併用できる?できない?

マイホームの新築や購入にかかる費用について、住宅ローンをご検討される方も多いのではないかと思います。

そこで、この特例と住宅ローン控除の併用について、ご説明します。

住宅ローン控除は併用できるか?

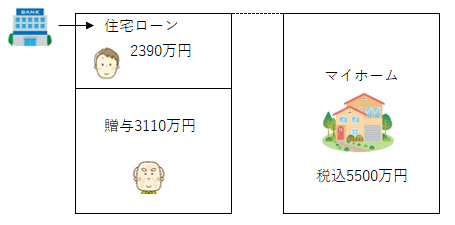

住宅資金の贈与の特例と住宅ローン控除は、併用できます。

上の具体例でみると、贈与でもらう3110万円については、贈与税の非課税枠を使い、増税後であれば贈与税額は0円。

自己資金2390万円については、住宅ローンを組めば、毎年の所得税から住宅ローン控除を受けることができます。

併用の際の注意点

この特例と住宅ローン控除を併用する際に気を付けることがあります。

上記の図では、贈与でもらった3110万円と住宅ローン2390万円を足すと、マイホームの5500万円とぴったり同じ金額でした。

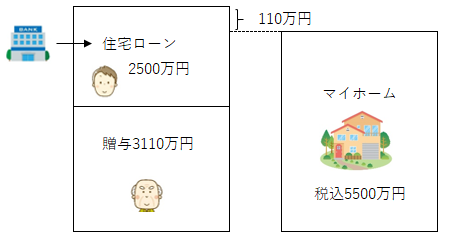

では、次のような場合はどうでしょう。

引っ越し費用などもろもろの費用も考えて、2500万円を借りたとします。

この場合、上に飛び出た110万円分については、住宅ローン控除は受けられません。

誤って申告するケースが多く、国税庁からも下記のような発表が出ています。

参考URL:https://www.nta.go.jp/information/release/kokuzeicho/2018/oshirase/index.htm

また、住宅ローン控除を適用しようとして適用できないケースもあります。

事前に要件をよく確認することをお勧めします。

まとめ

住宅資金の贈与の特例を適用する場合には、細かい要件に該当する必要があります。

また、贈与のタイミング、契約日、居住開始予定日など、計画的に進めなければなりません。

消費税増税により、非課税の枠も変わります。

それによって贈与する金額も検討する必要があるでしょう。

住宅ローン控除の併用も検討される場合には、適用要件の確認のほか、1年目には必ず確定申告が必要になります。

こういった優遇税制を最大限活用するためには、計画的かつ事前のシミュレーションがかかせません。

失敗した場合にやり直せないことが多いのも、優遇税制の特徴です。

税金で損をしないために、私たち税理士がいます。

優遇税制も税理士も、最大限活用し、少しでも多く次の世代に財産を残されてはいかがでしょうか。

この記事をシェアする

こんな記事も読まれています

-

記事はありません